Concorrência pelo mundo – 29.11.2025

Informativo semanal de defesa da concorrência no Brasil e no mundo.

Brasil

Entidades de classe de jornalistas são condenadas por tabelamento de preços

A Superintendência-Geral do CADE (SG) emitiu despacho nesta quarta-feira (26) recomendando a condenação de entidades de classes de jornalistas pela prática de conduta comercial uniforme, nos termos da Lei de Defesa da Concorrência do Brasil (Lei nº 12.529/2011).

De acordo com a SG, o processo envolvendo as entidades de classe teve como objetivo investigar a criação e divulgação de tabelas de preços referenciais para atividades de serviços jornalísticos freelancer.

Na nota técnica que fundamentou a decisão da SG são apresentadas fartas evidências das condutas praticadas pelas entidades de representação na forma de tabelas de preços adotadas, as quais são consagradas na jurisprudência do CADE como ilícitos anticoncorrenciais em razão de limitarem a livre iniciativa e a livre concorrência.

CADE de olho na nova aquisição da B3

Ingressou na Superintendência-Geral do CADE (SG) no último dia 19 o ato de concentração nº 08700.012323/2025-27, em que a B3 S.A. – Brasil, Bolsa, Balcão propõe (B3) adquirir ações de emissão da Central de Registro de Direitos Creditórios S.A. (CRDC), atualmente detidas pela Associação Comercial de São Paulo.

A operação envolvendo a aquisição de ações da Central de Registro de Direitos Creditórios S.A. (CRDC) pela B3 S.A. gerará, se aprovada na forma como foi submetida à Superintendência-Geral do CADE, níveis de concentração nada desprezíveis e que exigirão análise detalhada por parte do órgão instrutor.

Superintendência-Geral do CADE arquiva inquérito contra a Uber

A Superintendência-Geral do CADE (SG) arquivou, nesta terça-feira (25), inquérito administrativo (IA nº 08700.009005/2024-06) contra a Uber do Brasil Tecnologia LTDA., que foi instaurado em janeiro deste ano após a Representação apresentada pela StopClub Tecnologia Soluções e Serviços LTDA. em razão de suposta prática de infração à ordem econômica no mercado de intermediação de transporte individual de passageiros por aplicativo.

Comissão envia Declaração de Objeções sobre a proposta de aquisição da Downtown pela Universal Music Group (UMG)

A Comissão Europeia informou à Universal Music Group (UMG) sua visão preliminar de que a aquisição proposta do Downtown pode restringir a concorrência no mercado para a distribuição atacadista de música gravada.

A UMG é globalmente ativa em gravação musical, publicação musical, merchandising e conteúdo audiovisual. A Downtown é uma empresa global de música que oferece serviços para artistas e gravadoras (A&L) tanto para gravadoras independentes quanto para artistas, especialmente por meio de sua plataforma de distribuição musical FUGA. A Downtown também oferece serviços de contabilidade de royalties por meio de sua plataforma Curve, que oferece, entre outros, processamento, contabilidade, pagamento e serviços relacionados relacionados a royalties e gestão de direitos.

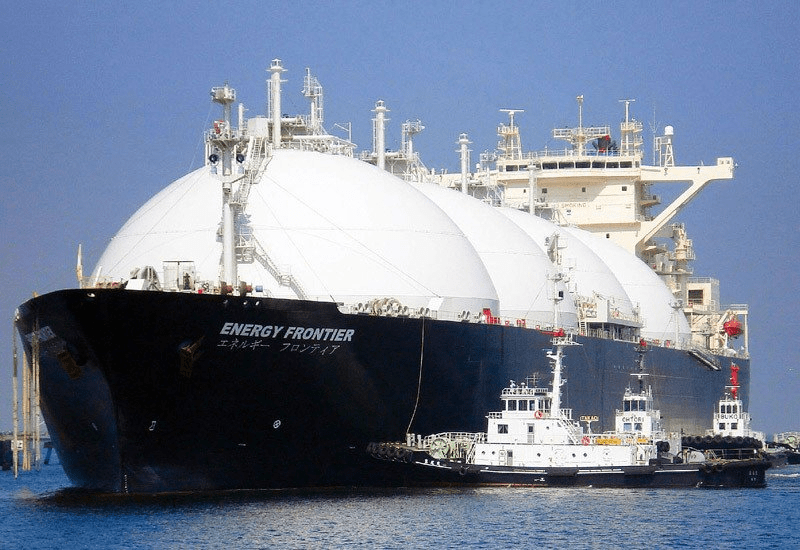

Mitsui forma seis joint ventures para intensificar atuação no mercado de transporte de GNL

A Mitsui O.S.K. Lines, Ltd. e a Future Ocean LNG Investment Co., Limited submeteram ao Conselho Administrativo de Defesa Econômica um ato de concentração (AC nº 08700.012075/2025-14) para a formação de seis joint ventures em participação igualitária (50:50) com a finalidade de adquirir e afretar seis navios destinados ao transporte de gás natural liquefeito (GNL).

Mercado brasileiro de embarcações de apoio offshore em movimento

A Geveran Trading Co. Limited ingressou com novo ato de concentração referente a aquisição de participação societária adicional na DOF Group ASA, por meio de compras sucessivas de ações na Bolsa de Valores de Oslo. Até o presente momento, a Geveran já adquiriu 12,13% das ações de emissão da DOF.

O mercado afetado com essa operação é o de embarcações de apoio marítimo offshore, embarcações estas que são destinadas a serviços de suporte a instalações offshore (sondas e plataformas). A Petrobras, ExxonMobil, Shell, Chevron Corporation e Equinor são importantes nesse mercado.

Allpark se une a Gazit Malls para explorar estacionamento do Shopping Light

No dia 17 desse mês de novembro, a Allpark Empreendimentos, Participações e Serviços S.A. e Gazit Malls Fundo de Investimento Imobiliário notificaram ao CADE a proposta de constituição de consórcio para exploração da área de estacionamento do Shopping Light, localizado na Rua Coronel Xavier de Toledo, 23, República, no município de São Paulo, Estado de São Paulo.

Temas relacionado

Acesse os clippings da concorrência

https://webadvocacy.com.br/category/clipping-da-concorrencia