Voos regulares por pequenas aeronaves

Os Textos para Discussão da WebAdvocacy é uma série de textos técnico-científicos nas áreas de direito e economia, que visa a ampliar a discussão acadêmica em torno dos temas de defesa da concorrência, regulação econômica, comércio internacional, direito econômico, direito tributário, entre outros.

Os textos para discussão da WebAdvocacy estão disponíveis para leitura na plataforma no link: Textos para Discussão.

Corpo editorial

Editor:

Elvino de Carvalho Mendonça

Conselho editorial:

Amanda Flávio de Oliveira – Doutora em direito

Eduardo Molan Gaban – Doutor em direito

Elvino de Carvalho Mendonça – Doutor em economia

Fernanda Manzano Sayeg – Doutora em direito

Fernando de Magalhães Furlan – Doutor em direito

Katia Rocha – Doutora em Engenharia de Produção/Finanças

Lorenzo Martins Pompílio da Hora – Doutor em direito

Luiz Alberto Esteves – Doutor em economia

Márcio de Oliveira Júnior – Doutor em economia

Marco Aurélio Bittencourt – Doutor em economia

Marcos André Mattos de Lima – Mestre em economia

Rachel Pinheiro de Andrade Mendonça – Doutora em direito

Vanessa Vilela Berbel – Doutora em Direito

Ficha catalográfica

As opiniões emitidas nesta publicação são de exclusiva e inteira responsabilidade dos autores, não exprimindo, necessariamente, o ponto de vista da WebAdvocacy – Direito e Economia.

É permitida a reprodução deste texto e dos dados nele contidos, desde que citada a fonte. Reproduções para fins comerciais são proibidas.

Voos regulares por pequenas aeronaves

Raul Sandoval Cerqueira

Cicero Rodrigues de Melo Filho

Flavia Martins de Farias

Luiz Carlos Avellar Jr

Roberta De Roode Torres

Introdução

A INFRA S.A. realizou tomada de subsídios por meio de formulário eletrônico e contato telefônico com operadores de serviços aéreos de menor porte que operam sob o regulamento RBAC 135 – Operações de transporte aéreo público com aviões com configuração máxima certificada de assentos para passageiros de até 19 assentos e capacidade máxima de carga paga de até 3.400 kg (7.500 lb), ou helicópteros – os chamados operadores de táxi aéreo.

A tomada de subsídios foi realizada para identificar as possíveis barreiras à operação 135 em voos regulares com venda de assentos, considerando aspectos inerentes ao modelo de negócios, aeronaves, locais de operação, recursos necessários à operação, infraestrutura, mercado e demanda, dificuldades regulatórias e operacionais, custo dos combustíveis, tributos, direitos dos passageiros e, por fim, regras de segurança no embarque e desembarque.

Apenas operadores com mais de uma aeronave foram consultados, resultando em um universo de 91 operadores. Desse universo, 11 respostas válidas foram registradas com importantes achados em relação ao tema das operações aéreas regionais.

Ressalta-se que a segurança é fator vital para as operações aéreas e, ao se buscar conhecer barreiras e entraves para operações 135 regulares com venda de assentos, o objetivo é fomentar a integração desse serviço em um país continental com mais de 210 milhões de habitantes (IBGE, 2025), mantido o rigor necessário nos aspectos de certificação e fiscalização de serviços aéreos, segurança operacional (safety) e segurança contra atos ilícitos (security) inerentes a esses serviços.

1 Referencial e contextualização

Os elementos que constituem o sistema de transporte aéreo nacional seguem em constante evolução.

A estruturação do setor de transporte aéreo no Brasil remonta a 1941, com a criação do Ministério da Aeronáutica pelo Decreto-Lei nº 2.961. Desde então, a regulação do setor passou por transformações significativas, acompanhando a evolução do cenário econômico e institucional do país.

Diante desse cenário, destaca-se o Decreto nº 99.1779/1990, fundamentado no princípio constitucional da liberdade individual, com a finalidade de fortalecer a iniciativa privada, revogando restrições a rotas e tarifas, seguindo pela reorganização institucional do setor com a criação da Agência Nacional de Aviação Civil (ANAC), em 2005 (Lei n°11.182/2005) e em 2011 com a criação da SAC (Lei nº 12.462/2011).

Recentemente, mudanças normativas permitiram aos operadores regidos pelo RBAC 135 a operação de voos regulares com aeronaves de até 19 assentos. Inicialmente, a Resolução ANAC nº 526/2019 introduziu essas mudanças, as quais foram definitivamente implementadas, em sua forma atual, pela Resolução ANAC nº 700/2023.

A Resolução ANAC nº 700, de 24 de janeiro de 2023, oficializou a permissão definitiva para a venda avulsa de assentos em operações de táxi-aéreo, entre outras medidas, destacam-se os principais pontos:

- Venda Individual de Lugares: Torna permanente a autorização para que empresas de táxi-aéreo comercializem assentos individualmente, em vez de apenas o fretamento da aeronave completa.

- Revogação de Limitações: Revoga os artigos 6º e 8º da anterior Resolução nº 576/2020, removendo caraterísticas de “projeto experimental” e consolidando a modalidade no mercado.

- Objetivo de Mercado: Visa impulsionar novos modelos de negócio e aumentar a acessibilidade ao transporte aéreo em regiões menos atendidas pela aviação comercial regular.

Contudo, a expectativa de que parte expressiva das empresas de Táxi Aéreo passasse a realizar operação de transporte aéreo regular com venda de assentos não se concretizou.

Das 146 empresas existentes (Brasil, 2025) que detêm frotas operadas sob esse regulamento, atualmente apenas 2 constam com registros no sistema SIROS (Brasil A. N., 2025) com tais operações.

Essa condição suscitou o questionamento que fundamentou a realização desse trabalho:

“Quais os fatores são barreiras à operação de voos regulares com venda de assentos por aeronaves RBAC 135?”

2 Metodologia

2.1 Universo da pesquisa

A totalidade das empresas operadoras RBAC 135 foi identificada diretamente no site da ANAC (Brasil A. N.–A., 2025).

Em seguida, estabeleceram-se critérios de elegibilidade para a pesquisa, considerando o objetivo a ser alcançado, a fim de limitar o universo apenas àquelas que apresentassem condições mínimas de operar rotas regulares com venda de assentos, de forma sintética:

- expurgadas as empresas que constavam no Registro Aeronáutico Brasileiro com o Tipo de pouso “Helicóptero” ou que só dispunham de helicópteros em sua frota.

- expurgadas as empresas que detinham apenas aeronaves de mais de 19 assentos ou menos de 5 assentos.

- mantidas apenas as empresas que dispunham de aeronaves com validade e sem cancelamento no RAB.

Isso limitou o universo da pesquisa a 91 empresas, as quais respondem por uma frota informada total de 393 aeronaves.

2.2 Elaboração do questionário

2.2.1 Caracterização

As questões iniciais, de 1 a 5, foram elaboradas com vistas a caracterizar a empresa, em termos de sua frota, possíveis restrições de infraestrutura para operar, regiões do país em que opera e os objetivos empresariais atuais ou de curto prazo.

2.2.2 Hipóteses

Por meio de painel de especialistas (Nogueira & Fuscaldi, 2018), foram apontadas hipóteses com potencial para responder à questão proposta, as quais foram os fundamentos para todo o questionário construído (Hill & Hill, 1998). As hipóteses consideradas foram:

- Recursos – Indisponibilidade de pessoal qualificado: pilotos, tripulantes e mecânicos;

- Infraestrutura – Deficitária ou inadequada nos aeroportos de pequeno porte;

- Mercado – Demanda insuficiente ou desconhecida, custos operacionais elevados, dificuldade de venda de passagens no varejo;

- Operacionais – Direito dos passageiros, meteorologia, segurança;

- Regulatórias – Custos regulatórios para atender aos requisitos de aeronaves, pilotos, tripulantes, tarifas.

Para as questões de 6 a 10, utilizou-se a abordagem de questão com múltiplos itens onde o respondente poderia escolher 1 ou mais itens e, ainda, acrescentar um item a ser descrito por ele.

Já a questão número 11, subdividida de 11.1 a 11.5, foi elaborada usando-se a metodologia de escala tipo Likert, com o emprego de 5 possíveis respostas variando de “Discordo totalmente” a “Concordo totalmente” com a afirmação do título da questão. Tal abordagem permitiu reiterar itens anteriormente respondidos e captar a intensidade da opinião. Ainda, o uso de 5 possíveis respostas permitiu a posição de neutralidade, sem forçar a escolha.

Por fim, a questão 12 oportunizou mais uma vez ao respondente, o posicionamento livre sobre o tema, com um comentário final.

É importante destacar que as perguntas abertas visavam a captação de possíveis hipóteses não apontadas pelo painel de especialistas.

2.3 Aplicação do questionário

O questionário foi implementado no sistema GoogleForms, possibilitando preenchimento e resposta on-line, o que permitiu a coleta direta dos dados informados.

Em seguida, foi divulgado na imprensa, tendo sido repercutido em vários veículos de comunicação de ampla distribuição do setor. A equipe realizou campanhas de contatos com os respondentes reiterando a importância da pesquisa para o setor.

Todas as 91 empresas do universo pesquisado foram contatadas no período120 dias a partir da divulgação inicial ocorrida em 18 de agosto de 2025.

3 Respostas ao questionário

3.1 Número de respostas recebidas

Do total de 91 respostas esperadas, foram recebidas 11 respostas. Essa condição não permite eliminar ou confirmar plenamente as hipóteses levantadas, entretanto traz rica coleção de dados que reforçam ou enfraquecem tais hipóteses.

3.2 Conteúdo das respostas recebidas

3.2.1 Identificação da empresa

3.2.1.1 Questão aplicada

A questão 1 solicitava a informação do CNPJ do respondente, a fim de proporcionar condição de verificação de validade da sua resposta, com o compromisso de manter sigilo para não identificação dos respondentes conforme orientado no próprio formulário.

3.2.1.2 Respostas obtidas

Todas as 11 respostas recebidas foram confirmadas como válidas nesse critério.

3.2.2 Frota operacional

3.2.2.1 Questão aplicada

Informações sobre a frota operacional foram solicitadas na questão 2 e seus subitens, sendo:

“2. Frota operacional sob RBAC 135 com 5 ou mais assentos. (Informe a seguir a quantidade de aeronaves com 5 ou mais assentos por categoria)”

3.2.2.2 Respostas obtidas

Cada um dos respondentes buscou informar de forma sintética a frota disponível, segue na Tabela 1 a frota informada.

Tabela 1 Frota informada

| Tipo de aeronave | Quantidade informada |

| Monomotor turboélice (ex.: Caravan) | 33 |

| Bimotor turboélice (ex. King air C90) | 25 |

| Jatos (ex.: Phenon 100/300) | 12 |

| Outros tipos | 5 |

| Frota dos respondentes | 75 |

Além das aeronaves Cessna 208B capazes de acomodar até 10 passageiros, os respondentes relatam a disponibilidade de outras aeronaves com capacidade para 6 ou mais passageiros, tais como as aeronaves Cessna C90 A, C402, King Air, Super King Air e os jatos Learjet 45, Global express, Phenon e GulfStream.

3.2.3 Modelo de negócios

3.2.3.1 Questões aplicadas

As questões 3, 4 e 5 endereçaram aspectos relativos ao modelo de negócios da empresa, sendo:

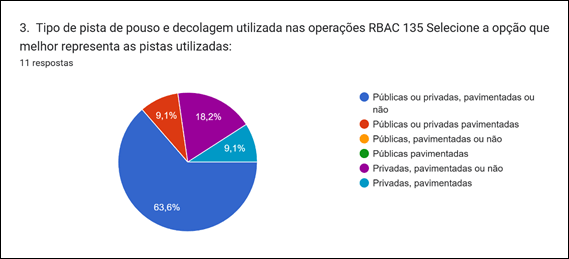

- “3. Tipo de pista de pouso e decolagem utilizada nas operações RBAC 135 (Selecione a opção que melhor representa as pistas utilizadas):”

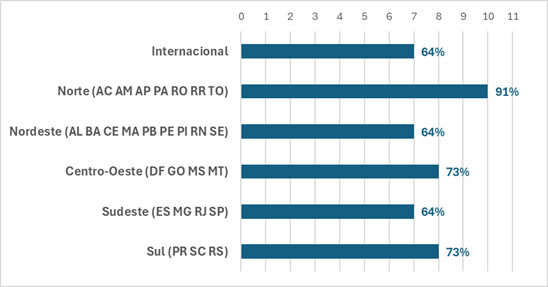

- “4. Regiões de operação (Marque as regiões onde realiza operações RBAC 135):”

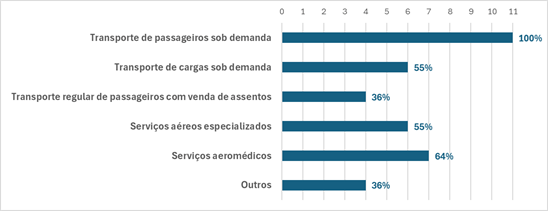

- “5. Objetivos atuais ou de curto prazo (Selecione os serviços realizados ou planejados):”

3.2.3.2 Respostas obtidas

A maioria dos respondentes (73%) informa que opera em pistas públicas ou privadas pavimentadas (Figura 1).

Figura 1 Tipo de pista em que informaram operar os respondentes

63,6% dos respondentes operam no país todo e a região mais atendida por eles é a região Norte, com 90,9% dos respondentes (Figura 2).

Figura 2 Região do país em que operam os respondentes

Todos os respondentes afirmam que operam transporte de passageiros sob demanda. Apenas 4 respondentes possuem objetivo atual ou de curto prazo de operar voos regulares de passageiros com venda de assentos. Um dos respondentes informou atuar no ramo de Artigos perigosos (Figura 3).

Figura 3 Objetivos atuais ou de curto prazo dos respondentes

3.2.4 Dificuldades para operar voos regulares com venda de assentos

3.2.4.1 Questões aplicadas

Endereçando as hipóteses propostas, foram aplicadas as seguintes questões:

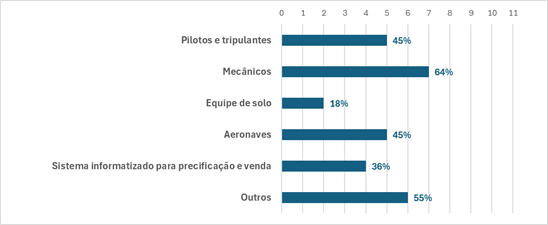

- “6. Dificuldades relacionadas a recursos – Quais recursos representam entraves para operações regulares com venda de assentos?”

- “7. Dificuldades relacionadas à infraestrutura – Quais aspectos de infraestrutura estão ruins e prejudicam as operações regulares com venda de assentos?”

- “8. Dificuldades relacionadas ao mercado – Quais fatores de mercado impactam negativamente o transporte regular de passageiros com venda de assentos?”

- “9. Dificuldades operacionais – Quais aspectos operacionais representam entraves ao transporte regular de passageiros com venda de assentos?”

- “10. Dificuldades regulatórias – Quais aspectos regulatórios representam entrave para o transporte regular de passageiros com venda de assentos?”

3.2.4.2 Respostas obtidas

A disponibilidade de mecânicos, de tripulação e de aeronaves foi indicada como entrave para operação regular com venda de assentos (Figura 4).

Destaca-se a importância da opção “Outro”, a qual permitiu a resposta aberta e resultou na coleta das seguintes observações:

- “Alto valor de tarifas de pouso e decolagem, alto valor para acionamento de balizamento, atendimento e auxílio rádio, valor absurdamente altos para entrada de ambulâncias e vans. Falta de controle sobre os valores de tarifas praticados pelos aeroportos, principalmente os privatizados”.

- “A operação sob demanda exige alta flexibilidade e disponibilidade de pessoal técnico e sistemas”.

- “Peças, mecânicos, oficina, manutenção em pátio”.

- “Burocracia da ANAC”.

- “Dificuldades comerciais – preço da passagem superior ao poder de compra da população”.

Figura 4 Dificuldades relacionadas a recursos

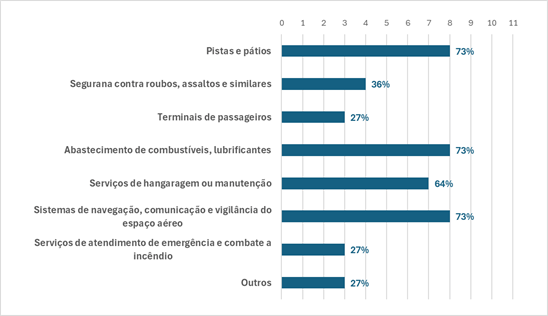

73% dos respondentes pontuam que as pistas e pátios, os sistemas de navegação e a disponibilidade de combustíveis são os principais fatores ligados à infraestrutura e que prejudicam as operações (Figura 5). Na opção “Outro” foram feitos os seguintes registros:

- “A operação em aeródromos menores pode apresentar limitações de infraestrutura”.

- “Alguém aí em Brasília já perguntou quantos postos de gasolina AVGÁS tem no estado do Amazonas?? Somente 1 (um)”.

- “Cercas e procedimentos IFR”.

Figura 5 Dificuldades relacionadas a infraestrutura

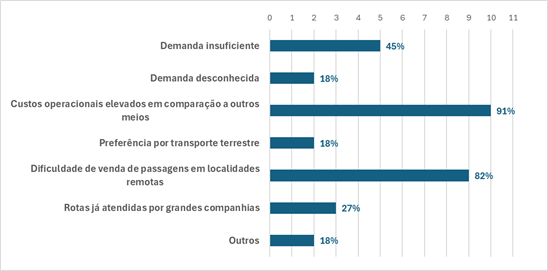

90% dos respondentes apontam os custos elevados e 82% a dificuldade de venda de passagens como entraves ao voo regular com venda de assentos. 74% dos operadores indicam baixa demanda como um problema a operação regular com venda de assentos (Figura 6). Na opção “Outro” houve os seguintes registros:

- “O modelo sob demanda enfrenta os desafios de escala e acesso ao público em geral”.

- “Dificuldade de vendas remotas principalmente”.

Figura 6 Dificuldades relacionadas ao mercado

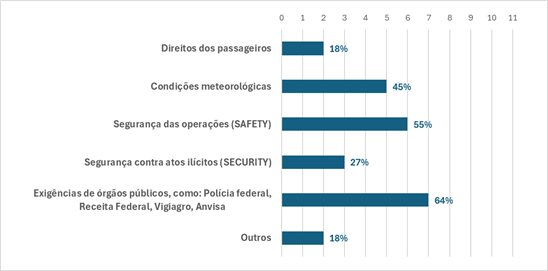

64% dos respondentes apontam as exigências de órgãos públicos, seguida de 55% dos respondentes apontando as regras de segurança das operações e 46% indicando as condições meteorológicas como questões que representam entraves ao voo regular com venda de assentos (Figura 7). Na opção “Outro”, tem-se os registros:

- “Muita exigência de fiscalização da ANAC e interdição com frequência de aeronaves, impossível trabalhar, muita perseguição”.

- “Atender às resoluções 400 e 280 da ANAC”.

Figura 7 Dificuldades operacionais

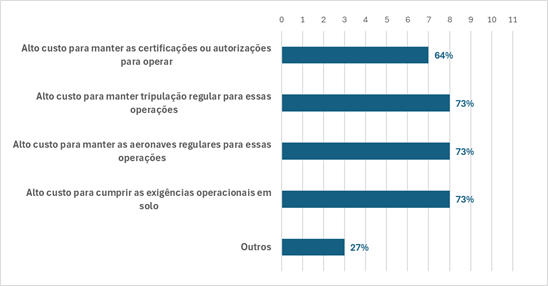

73% dos respondentes indicam os altos custos para cumprir as exigências em solo, manter as aeronaves regulares, manter a tripulação regular e manter as certificações e autorizações como entrave às operações regulares com venda de assentos (Figura 8). Foram registrados na opção “Outro”:

- “Falta apoio dos órgãos e tarifa muito alta”.

- “Tarifas aeroportuárias muito alto para pequenas aeronaves como um todo”.

- “Não há dificuldades regulatórias significativas”.

Figura 8 Dificuldades regulatórias

3.2.5 Avaliação dos fatores por escala de intensidade

3.2.5.1 Questões aplicadas

A fim de complementar as respostas anteriormente fornecidas e, como mencionado, obter informação acerca da importância do fator, foi elaborada a questão 11 e seus subitens 11.1 a 11.5, como segue:

“11. Avaliação de possíveis barreiras ao transporte regular de passageiros com venda de assentos (escala de 1 a 5)

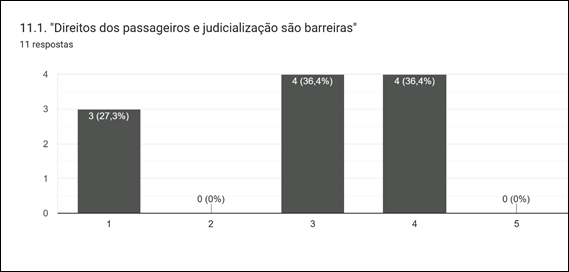

11.1. “Direitos dos passageiros e judicialização são barreiras”

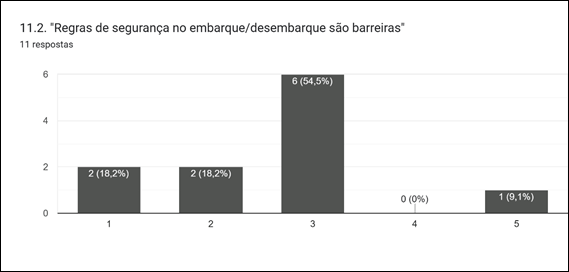

11.2. “Regras de segurança no embarque/desembarque são barreiras”

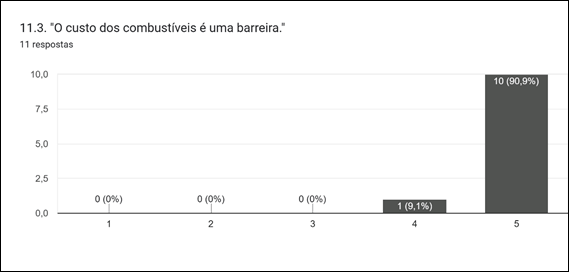

11.3. “O custo dos combustíveis é uma barreira.”

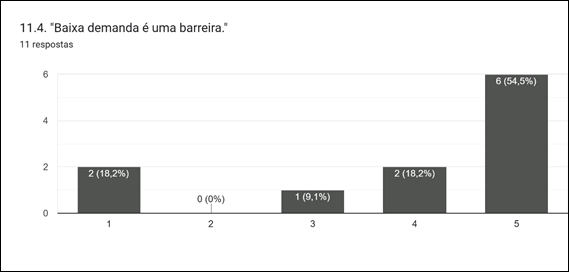

11.4. “Baixa demanda é uma barreira”.

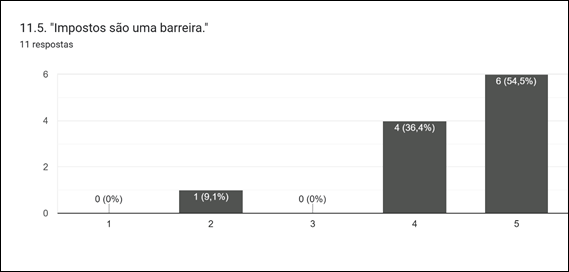

11.5. “Impostos são uma barreira.”

3.2.5.2 Respostas obtidas

As respostas recebidas apontam as questões de Direitos dos passageiros e regras de segurança no embarque e desembarque como problemas para a realização de voos regulares com venda de assentos, entretanto observa-se que os respondentes não indicaram o grau máximo para esses itens, o que o ocorreu nos demais itens. Esses itens abordados nas questões 11.1 e 11.2 respectivamente (Figura 9 e Figura 10).

Figura 9 Avaliação de importância: Direitos dos passageiros

Figura 10 Avaliação de importância: Regras de segurança no embarque/desembarque

Por sua vez, 100% dos operadores indicam custo dos combustíveis como problema. (Figura 11)

Figura 11 Avaliação de importância: Custo dos combustíveis

A baixa demanda é outro fator apontado como barreira significativa pela maioria dos respondentes (Figura 12).

Figura 12 Avaliação de importância: Baixa demanda

E os tributos também são apontados como barreira significativa (Figura 13)

Figura 13 Avaliação de importância: Impostos

3.2.6 Captação de outras hipóteses ou direcionamentos dos respondentes

3.2.6.1 Questão aplicada

A última questão é de resposta aberta, para que comentários livres fossem apresentados, considerando já estar o respondente contextualizado por toda a pesquisa previamente respondida. A questão é como segue:

“12. Comentário final

Na sua opinião, o que seria necessário e suficiente para viabilizar operações regulares de transporte de passageiros com venda de assentos?”

3.2.6.2 Respostas obtidas

Importantes comentários foram apresentados e serão abaixo colecionados por tema:

Mercado e Operação

- “O necessário e suficiente para viabilizar operações regulares com venda de assentos deve se basear em três pontos: qualificação de tripulantes, condições técnicas da aeronave e processos regulatórios simplificados.”

- “O grande problema do transporte regular com a venda de assentos é que se tem um custo operacional X. Para fazer frente a esses custos o valor por assento de uma aeronave de 6 lugares por exemplo é muito alto e quando não se vende todos os assentos ou não se tem a certeza da venda de todos os assentos, o risco do investimento é muito alto, fazendo com que esse nicho não seja atrativo para as empresas operadoras no RBAC 135”.

Impostos e Infraestrutura

- “Redução de impostos, disponibilidade de combustível nos aeroportos, Pista com maiores extensões (1800m ou mais)”.

Proposta de simplificação regulatória:

- “A comprovação de proficiência de pilotos e manutenção da aeronavegabilidade já garante os requisitos de segurança operacional. Não faz sentido abrir múltiplos processos paralelos na ANAC para habilitar operações que já são previstas na certificação da aeronave (ex.: voos internacionais em jatos executivos certificados e equipados)”.

- “Uma unificação e racionalização dos processos seria suficiente para assegurar segurança e, ao mesmo tempo, reduzir burocracias redundantes, mantendo o foco no que realmente importa: a conformidade técnica e a segurança de voo”.

- “Só queremos que a ANAC deixe a gente trabalhar, estamos trabalhando com medo e o tempo todo se escondendo para não ser interpelado pela ANAC, se e que alguém nos houve aí em cima do alto escalão”.

- “ANAC não interferir nas operações (muito grave), emitir bloco de notas fiscais para recolher impostos para cada vôo ou semanal ou mensal, ou notas digitais”.

- “Políticas menos restritivas para empresas homologadas e fiscalização contra o transporte regular e compartilhamento”.

Programa de incentivo

- “Seria necessário um programa de incentivo à aviação regional, com subsídios para combustível e redução de impostos”.

- “Incentivos fiscais e subsídios para empresas regionais, talvez uma possível flexibilização para operações de pequeno porte sob RBAC 135”.

- “A dificuldade maior é o risco de investir em uma operação que não dê retorno. Se o Estado se dispuser a assumir parte desse risco, bancando uma ocupação mínima da aeronave que permita ao menos evitar prejuízos, a aviação regional se torna viável”.

Comentários amplos

- “Investimentos em infraestrutura aeroportuária em regiões remotas, sistemas informatizados acessíveis pra gestão de vendas e reservas, torna mais fácil o acesso com a demanda, além de políticas públicas que promovam a aviação regional como alternativa ao transporte terrestre (normalmente mais comum e de fácil acesso)”.

- “Como responsável pela # EMPRESA #, vejo que entre os grandes gargalos temos o alto custo das operações como um todo, isso quando comparado com a renda do brasileiro médio é uma barreira de acesso ao transporte aéreo. Quanto menor o avião (característica dos taxis-aéreos) maior o custo unitário do assento, isso acaba impactando a demanda. Somado a isso, dificuldades com logística de combustível e o péssimo estado do lado ar da maioria dos aeroportos brasileiros e sua deficiência latente de falta de procedimentos IFR piora o cenário. Também gostaria de chamar a atenção a verdadeira máfia que surgiu com o advento das empresas EPTA a prestação de serviço, chegando a cobrar valores como 2500,00 para um atendimento de uma aeronave. É completamente inviável e sem nexo algum. O que se tem hoje é mafioso e limita as empresas aéreas. O assunto é longo, minha sugestão principal é fazer um grande evento em Brasília para debatermos sobre o transporte aéreo”.

4 Análise

4.1 Características das empresas

As empresas respondentes abrangem uma frota de 75 aeronaves, o que corresponde a 19% da frota total das empresas escopo da pesquisa. A maioria dessas empresas opera em todo o território nacional e em pistas públicas ou privadas, pavimentadas ou não. Menos da metade dos respondentes tem objetivo atual ou de curto prazo de operar voos regulares de passageiros.

5.2 Hipóteses iniciais

No tocante às hipóteses propostas inicialmente como possíveis barreiras à operação regular por operadores 135, as respostas recebidas reforçam as seguintes hipóteses:

- Pouca disponibilidade de recursos, tais como mão de obra especializada de Mecânicos, Tripulação e Pilotos, bem como a pouca disponibilidade de aeronaves;

- Infraestrutura deficitária nos aeroportos de pequeno porte, em especial no que diz respeito a pista e pátios, abastecimento de combustíveis e sistemas de navegação e comunicação;

- Questões inerentes ao mercado, em especial, os custos operacionais elevados e a dificuldade de venda;

- Requisitos e encargos operacionais, com destaque às exigências dos órgãos públicos;

- Custos regulatórios altos para manter a certificação, a tripulação e as aeronaves.

É interessante observar que todos os respondentes, na questão em escala de significância, classificaram o custo dos combustíveis como item relevante.

Embora de forma um pouco diferente da questão direta, na questão em escala de significância sobre a baixa demanda ser um fator relevante, a maioria aponta que sim, é uma barreira a essas operações.

Somando-se ao apontamento acerca dos custos operacionais, a maioria aponta na escala de relevância que os impostos são uma barreira também.

Por outro lado, as respostas recebidas enfraquecem hipóteses no sentido de que não seriam grandes problemas a este tipo de operação os seguintes fatores:

- Disponibilidade de equipes de solo;

- Infraestrutura de terminais de passageiros e serviços de atendimento;

- O conhecimento da demanda e a competição com o transporte terrestre ou com as grandes companhias de transporte aéreo;

- Demandas relacionadas a direitos dos passageiros e segurança contra atos ilícitos.

Quanto a direitos dos passageiros, a resposta em escala de significância reforça o entendimento de que não seria um fator preponderante, não havendo nenhuma resposta de grau “5”, ou seja, “concordo totalmente” e a maioria das respostas foi na opção 3, “Neutro”, ou 4 “concordo parcialmente”.

De maneira similar, se tem a resposta em escala de significância para as regras de segurança no embarque/desembarque, sendo a maioria das respostas na opção “3” (neutro) e o restante abaixo de “3”, com exceção de uma resposta de grau “5”.

5.3 Novas hipóteses apontadas por respondentes

As respostas abertas não apresentaram hipóteses novas, porém complementaram e detalharam as hipóteses iniciais, de forma interessante, cabendo destacar:

Infraestrutura:

- Há um apontamento específico sobre a escassez de postos de abastecimento de AVGAS no estado do Amazonas. Dificuldades com cercas e elementos para procedimentos IFR. Necessidade de pistas mais extensas, a partir de 1800m.

Mercado:

- Há apontamentos quanto aos altos custos de tarifas de pouso e decolagem, acionamento de balizamento, atendimento e auxílio rádio, EPTA e entrada de ambulâncias e vans nos aeroportos.

- Risco financeiro da operação de aeronaves de poucos assentos.

- Sugestão de programa de incentivo com flexibilização de requisitos, subsídios e redução de impostos. Sugestão de sistema informatizado acessível para a gestão de vendas e reservas

Custos regulatórios:

- Sobreposição de processos regulatórios referentes a aeronavegabilidade e operações.

5.4 Consolidação e endereçamento dos apontamentos

4.4.1 Entraves à operação

Primeiramente cabe comentário a respeito das características das empresas, observam-se indícios de que a migração de um operador de táxi aéreo para o mercado de aviação regular mostra-se como um possível entrave.

Tais operadores não disporiam dos recursos para mapeamento de demanda, precificação e venda tão avançados como operadores aéreos tradicionais.

Nota-se a percepção de que o risco de oferta de assentos superior à demanda seria muito alto no caso das pequenas aeronaves.

As dificuldades informadas para a operação regular com venda de assentos passam por fatores como demanda desconhecida, custos de combustíveis, custos regulatórios e tributos, mas também abrangem questões como disponibilidade de tripulantes, mecânicos e dificuldade de venda.

4.4.2 Hipóteses para encaminhamento de soluções

As operações de transporte regular de passageiros com venda de assentos por aeronaves menores, em especial as abrangidas pelo RBAC 135, poderiam ser um importante complemento à matriz aérea nacional, transportando passageiros, de forma viável, em localidades atualmente não alcançadas pela dinâmica operacional das companhias aéreas que operam no país.

Entretanto, diversos são os fatores considerados como entraves para essas operações, como apresentado anteriormente.

Parte dos respondentes aponta que um programa de incentivos seria necessário para viabilizar essas operações, em conjunto com simplificação de procedimentos, redução de custos e redução de tributos.

É de conhecimento geral que soluções como programa de incentivos são utilizadas em outros países, como forma de prover o transporte aéreo a localidades não alcançadas pela operação comercial, como exemplificado na Tabela 2.

Tabela 2 Programas de incentivo às rotas regionais em outros países

| País | Nome do Programa | Principais Características | Referência Legal (Início) |

| Estados Unidos | Essential Air Service (EAS) | Fornece subsídios para garantir o serviço aéreo comercial regular em pequenas comunidades que, de outra forma, não o teriam. | Deregulation Act of 1978 (Lei de Desregulamentação de 1978) |

| Índia | Regional Connectivity Scheme (RCS) – UDAN (Ude Desh Ka Aam Naagrik) | Conecta aeroportos subatendidos/não atendidos por meio de incentivos financeiros, tornando as viagens aéreas acessíveis. Inclui subsídios de Viability Gap Funding (VGF) e concessões de tarifas. | Regional Connectivity Scheme (RCS) Notification (Dezembro de 2016) |

| Austrália | Remote Aviation Access Programme (RAAP) | Apoia a aviação remota onde não é comercialmente viável, mas é essencial (serviços de saúde, transporte de carga e passageiros). Consiste em subprogramas como RASS e RAU. | Documentação oficial do programa (RASS Guidelines) |

| Canadá | Airports Capital Assistance Program (ACAP) | Fornece fundos federais para ajudar aeroportos elegíveis a financiar projetos de capital para manter e melhorar a segurança, como pistas e equipamentos de combate a incêndio. | Transport Canada Regulations |

O sistema do transporte aéreo nacional está estruturado de tal forma que propicia ambiente para a introdução de medidas regulatórias de incentivo ao mercado, considerando meios diversos, podendo endereçar especificamente os pontos de dificuldades a serem sanadas.

Tomando-se como referência a metodologia de análise de riscos, geralmente utilizada em contratos de concessão, avaliou-se, de forma preliminar, um conjunto de medidas com a finalidade de incentivar a operação pretendida, endereçando os entraves e dificuldades anteriormente apontados.

Essa análise foi construída visando a operação em rotas de menor demanda atualmente não atendidas pelo mercado de aviação comercial regular e seu resultado encontra-se na Tabela 3.

Tabela 3 Matriz de riscos: Operações regulares com venda de assentos por pequenas aeronaves

| Risco | Responsabilidade | Medida proposta |

| Novos entrantes e aumento excessivo da oferta de assentos | Estado | Acesso limitado ao programa de fomento. Acesso limitado à rota aérea inclusa no programa. |

| Dificuldade na precificação | Estado e operador | Regulação de tarifas nas rotas inclusas no programa. Utilização de metodologia de precificação baseada em custos. Vedação à utilização de precificação dinâmica. |

| Venda a varejo e consolidação de passageiros | Estado | Agência terceirizada, responsável pela venda dos assentos para todo o programa. |

| Demanda | Estado e operador | Compensação para suportar risco de demanda em percentual a ser estabelecido. Sincronizar voos com as operações regulares dos hubs regionais. |

| Meteorologia | Estado e operador | Compensação para suportar dias de operação inviável a ser definido por rota. |

| Infraestrutura de suporte a tripulantes e passageiros | Estado e Operador | Convênio com infraestrutura local para redução de custos incorridos no suporte a passageiros e tripulantes. |

| Direitos dos passageiros | Estado e Operador | Seguro com cobertura para danos incorridos por passageiros. |

| Custo de insumos necessários à operação: Combustíveis, lubrificantes e demais consumíveis utilizados rotineiramente na operação. | Estado e Operador | Reajuste tarifário mediante aumento de custos dos insumos. Aquisição centralizada de suprimentos para o programa. |

| Efeitos adversos de variação cambial | Estado e Operador | Reajuste tarifário mediante aumento de custos dos insumos. Aquisição centralizada de suprimentos para o programa. Financiamento facilitado para a aquisição de aeronaves e peças. |

| Altos investimentos em aeronaves | Estado e Operador | Financiamento facilitado para a aquisição de aeronaves e peças. |

| Equipamentos, peças de reposição e demais recursos para operação | Operador | Financiamento facilitado para a aquisição de aeronaves e peças. |

| Segurança da aviação contra atos ilícitos | Operador | |

| Segurança operacional da aviação | Operador | |

| Regulação federal da aviação civil | Operador | |

| Disponibilidade de tripulantes e equipes de solo | Operador |

Elaboração própria.

Por fim, tendo em vista a nova dinâmica federativa da tributação, imposta pela Reforma Tributária, a qual impacta diretamente na concessão de benefícios fiscais estaduais, adotar mecanismos de incentivos fiscais poderá resultar em programa de caráter efêmero, por isso sugere-se a priorização de outras formas de incentivo.

Conclusões

Tem-se a ciência de que uma investigação mais ampla seria o ideal para se ter conclusões específicas e confirmação ou negação de hipóteses acerca das barreiras à operação 135 em voos regulares com venda de assentos, todavia as informações coletadas nesta tomada de subsídios permitiram entendimentos preliminares e que podem contribuir ao direcionamento de políticas públicas para o setor.

A identificação de possíveis fatores impeditivos à operação regular por operadores de táxi aéreo propiciou o desenvolvimento de propostas preliminares de soluções regulatórias que poderiam se somar em um programa com vistas a implementação das operações, o que se encontra sumarizado na Tabela 3.

Espera-se que essa análise preliminar contribua para o debate acerca da regulação do transporte aéreo no que diz respeito às rotas de menor demanda, as quais respondem por grande parte dos voos regionais. Tais rotas constituem o desafio a ser enfrentado para se ampliar a abrangência da malha aérea e prover transporte aéreo a regiões que muito se beneficiariam deste modo.

Propostas para novos estudos no tema

Muitas são as questões ainda não respondidas acerca do transporte aéreo regional nas rotas aéreas que margeiam as grandes rotas-tronco, cada passo na direção de se determinar medidas que fomentem essas operações é um importante insumo para o crescimento da malha aérea nacional.

Dentre essas possibilidades, citam-se:

- O emprego de simulações computacionais nas rotas nos diversos mercados que compõem a aviação regional não atendida pelas operações tradicionais com vistas a realizar estudos econômicos complementares e modelar cenários com diferentes combinações de medidas possíveis.

- Estudo da estrutura de custos operacionais relacionados às operações de rotas regionais com pequenas aeronaves, a possibilidade de geração de receitas e o impacto de medidas regulatórias sobre os resultados dessas operações.

- Realização de pesquisas com amostras ampliadas e análise comparativa internacional.

Referências bibliográficas

(Brasil), A. N. (2019). Resolução nº 526, de 6 de agosto de 2019. Aprova emendas aos Regulamentos Brasileiros da Aviação Civil nos 01, 119, 121 e 135. . Diário Oficial da União.

(Brasil), A. N. (2023). Resolução nº 700, de 2023. Dispõe sobre requisitos operacionais e de segurança para transporte aéreo. . Diário Oficial da União.

(Brasil), A. N. (2025). Regulamento Brasileiro da Aviação Civil – RBAC nº 135. Operações de transporte aéreo público com aviões de até 19 assentos e helicópteros. . Diário Oficial da União.

Brasil. (1941). Decreto-Lei nº3.300, de 6 de junho de 1941. Dispõe sobre a organização da aviação civil no Brasil. Diário Oficial da União, Seção 1, n.129, p.1.

Brasil. (1990). Decreto nº 99.1779, de 1990. Regulamenta dispositivos relativos à aviação civil. Diário Oficial da União, Seção1, n. 33, p.2.

Brasil. (2005). Lei nº 11.182, de 27 de setembro de 2005. Cria a Agência Nacional de Aviação Civil – ANAC, e dá outras providências. Diário Oficial da União, Seção 1, n. 186, p.1.

Brasil, A. N. (03 de 07 de 2025). Sistema SIROS. Fonte: SIROS – Sistema de Registro de Operações: https://siros.anac.gov.br/SIROS/view/registro/frmConsultaVoos

Brasil, A. N.–A. (03 de 07 de 2025). ANAC. Fonte: Empresas aéreas 135 – Especificações Operativas: https://www.gov.br/anac/pt-br/assuntos /regulados/empresas-aereas/especificacoes-operativas/rbac-135-taxi-aereo

Hill, M. M., & Hill, A. (1998). A construção de um questionário. Dinâmia. Centro de Estudos sobre a Mudança Socioeconômica. Fundação para Ciência e Tecnologia – FCT.

Nogueira, V. G., & Fuscaldi, K. d. (2018). Painel de especialistas e Delphi: Métodos complementares na elaboração de estudos de futuro. Guia Orientador. Brasília, DF: Embrapa.