Katia Rocha

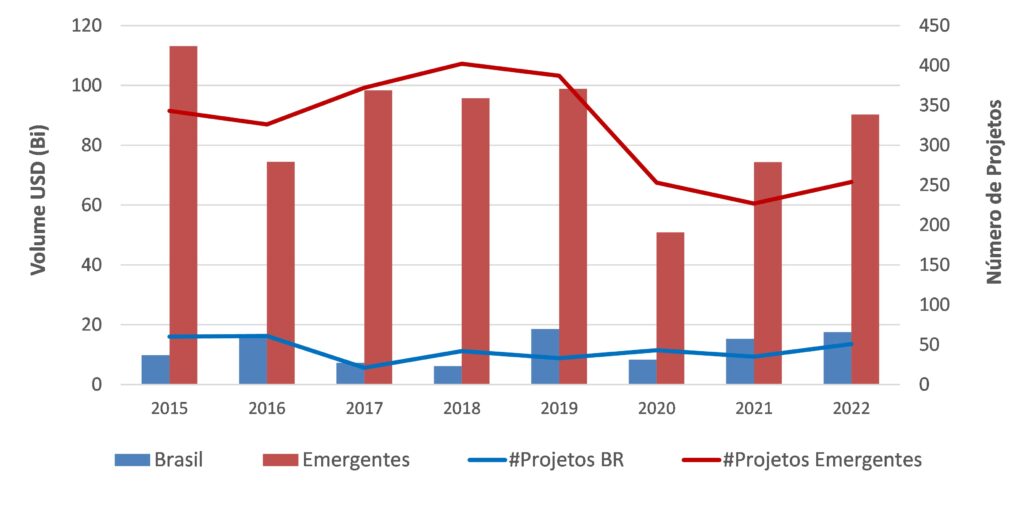

Em 2022, os investimentos privados em infraestrutura – concessões e PPPs, nas Economias Emergentes, continuaram sua recuperação, tanto em volume quanto em número de projetos, para níveis pré-pandemia segundo dados recentes disponibilizados pelo Banco Mundial[1]. O volume total de capital investido, que inclui Capex e outorgas, totalizou USD 91.7 Bilhões, distribuídos em 263 projetos conforme ilustra a Figura 1.

Em termos absolutos, China (33%), Brasil (19%), India (13%), Indonésia (5%) e Vietnam (5%) receberam os maiores volumes, representando 75% dos recursos globais privados alocados em infraestrutura econômica em emergentes de baixa e média renda. Na desagregação setorial, o setor de transportes voltou a liderar a recuperação, com 68% do volume total.

Figura 1 – Investimentos Privados em Infraestrutura: Emergentes x Brasil

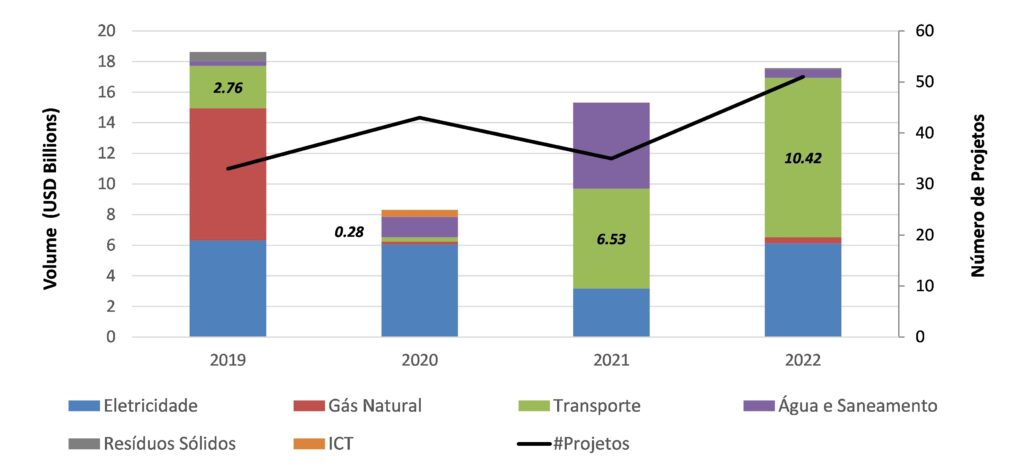

No Brasil, o volume de investimentos totalizou USD 17.6 Bilhões (0,9% do PIB de 2022), distribuídos entre 51 projetos, alcançando os níveis pré-pandemia de 2019, como ilustra a Figura 2. O setor transporte continuou se destacando, mobilizando investimentos da ordem de USD 10 Bilhões (59% do volume total alocado no Brasil), com a seguinte distribuição dentro do segmento: portos (4%), aeroportos (8%), ferrovias (18%), mobilidade urbana (33%), e rodovias (37%).

Figura 2 – Investimentos Privados em Infraestrutura: Setorial Brasil

Esse panorama introdutório ilustra o contínuo apetite dos stakeholders pelos investimentos em infraestrutura no Brasil e emergentes de modo geral. Particularmente, no segmento de rodovias, um dos setores com maior lacuna de investimentos no Brasil[2], estima-se a necessidade de investimentos da ordem de R$ 30 Bilhões/ano até 2050[3].

Dada a necessidade considerável de investimento de longo prazo, o Brasil precisa melhorar a eficiência do investimento público e, ao mesmo tempo, mobilizar o capital privado em escala e ritmo, tendo, portanto, de gerar as condições necessárias para atrair, substancialmente, o investimento privado nesse segmento.

O setor de rodovias, assim como grande parte dos setores de infraestrutura do tipo Greenfield, envolvem incertezas diversas, tanto no desenvolvimento dos projetos, no custo de construção, na projeção da demanda; no perfil temporal das receitas – dissociadas das despesas, na dificuldade de conversão dos ativos para usos alternativos, entre outros específicos do setor (ambiental, desapropriação, etc). Representa um setor conhecido por ensejar grande número de incidências em renegociações de contratos de concessões em países emergentes[4].

Ocorrências de renegociações são esperadas e de certa forma necessárias para o bom funcionamento das concessões, dada a natureza incompleta dos contratos e da inviabilidade da previsão ex-ante de todas as contingências contratuais que podem afetar o acordo no longo prazo.

No entanto, uma alta incidência de renegociações levanta questionamentos sobre a credibilidade do modelo e do respectivo programa de concessão, impactando, até mesmo, o efeito competitivo do leilão, onde o concessionário selecionado passa a ser o “especialista em renegociação”, ao invés do operador mais eficiente. Isso incentiva comportamentos oportunistas, com impactos fiscais potenciais nas despesas do Governo e na percepção dos agentes econômicos e sociais, resultando em atrasos ou reduções nas obrigações de investimentos, aumentos na tarifa, diminuição dos benefícios do programa e do bem-estar dos usuários finais.

De forma geral, melhores características institucionais, presença de arcabouço regulatório expresso em lei, melhores indicadores de qualidade regulatória, controle de corrupção e do aparato legal do país, diminuem a incidência de renegociações. Por outro lado, maior obrigação de investimentos no contrato – regulação por meios, em oposição à regulação por incentivos, maior parcela de risco alocada ao operador, indefinição da matriz de alocação de risco do projeto, estimativas não realistas para demanda, desenhos de leilões de menor tarifa em detrimento aos de maior outorga, choques macroeconômicos – recessão e desvalorização cambial, aumentam a incidência de renegociação[5].

O Novo Modelo Proposto de Compartilhamento de Risco de Demanda da ANTT

Atualmente, cerca de 13 mil km da malha rodoviária federal são administrados por meio de concessões no âmbito da Agência Nacional de Transporte Terrestre (ANTT)[6]. Desse total, quase 5 mil km apresentam problemas com obras paralisadas há anos, em processo de devolução ou relicitação, em especial, as realizadas na segunda etapa do programa de concessão de rodovias federais (Procrofe) em 2013/2014, cujas estimativas de demanda foram frustradas, a partir da crise econômica de 2014/2016.

Com a evolução natural do Procrofe, nas suas diversas etapas desde a década de 90, a matriz de risco do contrato foi avançando nas definições e alocações de risco, evidenciando, gradativamente, maior maturidade regulatória. No entanto, é consenso que inúmeras divergências interpretativas e indefinições sobre matriz de risco, tem gerado, consistentemente, diversos conflitos judiciais, arbitrais e administrativos, em especial, a cada revisão, onde diversos pleitos de recomposição de equilíbrio econômico financeiro são requeridos.

Como forma de tratar essa questão, a ANTT lançou, ao final de 2022, a audiência pública 013/2022 sobre novo modelo proposto de alocação de risco nos contratos de concessão de infraestrutura rodoviária no âmbito da ANTT[7].

Diversos aprimoramentos de alocações para matriz de risco são endereçados na proposta, sendo o principal, objeto deste artigo, o compartilhamento de risco de demanda. Estabeleceu-se uma determinada banda em torno de uma variação simétrica de 15% nas receitas projetadas do projeto inicial. Variações de receitas dentro da banda são alocadas à concessionária e fora desta, ao Poder Concedente através de ajustes posteriores. O acesso à essa forma de proteção (hedge) para o risco de receita foi condicionado à conclusão de grande parte das obrigações de investimentos e obras pela concessionária – 90% do Capex.

O desenho proposto possibilita que a concessionária seja recompensada por variações de receitas, numa eventual realização abaixo de 15% da projetada no estudo de viabilidade econômico (risco negativo – downside), e, de forma análoga, ceda ao Poder Concedente o montante que exceder a 15% desta projeção (risco positivo – upside).

O compartilhamento de receitas, a partir de uma banda, representa um hedge, a semelhança de um derivativo financeiro do tipo caps and floors[8], acionado a partir de um gatilho determinado, no presente caso, a partir da conclusão de investimentos superiores a 90% do Capex.

A ideia básica consiste em aumentar a atratividade do projeto, modificando sua estrutura de risco/retorno. A depender do comportamento da receita (demanda) – variável incerta, a concessão pode apresentar uma estrutura de risco/retorno mais atrativa, com maior valor esperado (VPL) e menor risco (variância, Value at Risk, etc), possibilitando, inclusive, maior desconto tarifário no momento do certame.

A depender da dinâmica da receita (demanda) e sua volatilidade pode-se estimar a probabilidade e magnitude que esta ultrapassa a banda estabelecida – tanto acima quanto abaixo, o que impacta e condiciona a atratividade da concessão e potenciais descontos tarifários. É possível, inclusive, que a atratividade se mantenha (mesmo VPL), ou até diminua (menor VPL), com modificações apenas na sua estrutura de risco (distribuição do VPL), o que não implica, necessariamente, em descontos tarifários na média. Há que se calcular.

Cabe apontar que o teto da banda, impede o concessionário de se apropriar de eventuais vantagens (upside) no caso de realizações favoráveis de demandas (risco positivo), e, dessa forma, conceder maiores descontos aos usuários.

Igualmente importante avaliar os impactos na flexibilização do percentual de gatilho proposto de Capex (90%) para acesso ao hedge de receita proposto. Um valor menor de gatilho pode aumentar a atratividade da concessão, potencializando maiores descontos tarifários.

Em uma ótica de análise de impacto regulatório (AIR), é possível estimar como flexibilizações no regramento modificam a atratividade da concessão e possibilitam maior potencial de desconto tarifário. Em especial, pode-se estimar o trade-off para o Poder Concedente entre menores tarifas imediatas ou eventuais desembolsos no futuro no caso do risco negativo (downside).

Nesse sentido, critérios de flexibilização podem ser analisados em eventuais AIRs. Seja no percentual do gatilho do Capex, na modalidade de garantia de receita mínima, que elimina para concessionária apenas o risco negativo (downside), preservando o risco positivo (upside), ou ainda, desenhos de leilões de menor valor presente de receita – LPVR[9].

Sob a ótica de potencializar investimentos em setores essenciais como os de infraestrutura, ou num contexto onde as concessões mais atrativas já foram licitadas, o melhor desenho para viabilizar novos projetos pode não ser, necessariamente, o de menor ônus ao Poder Concedente.

Concluindo, o novo modelo de compartilhamento de risco de demanda, apresentado pela ANTT, endereça recomendações estruturais presentes na literatura, sobre a necessidade de uma matriz de risco previsível e eficiente, de forma a diminuir a incidência de renegociações recorrentes em concessões de infraestrutura, especialmente, no setor de transporte. Melhora a atratividade da concessão, com ajustes nas estruturas de risco/retorno, potencializando maiores descontos tarifários, maior competição e investimentos. Possibilita estruturas de financiamentos mais favoráveis, incluindo modalidades do tipo project finance, com potencial de atrair maior gama de perfil de investidores para o segmento. A iniciativa é meritória e enseja grandes aprimoramentos regulatórios, na comparação às etapas anteriores do Procrofe.

Referências

- Engel, E., Fischer, R. and Galetovic, A. (2001). Least‐Present‐Value‐of‐Revenue Auctions and Highway Franchising. Journal of Political Economy , Vol. 109, No. 5

- Global Infrastructure Hub. (2022). Renegotiation Data. Disponível em: https://managingppp.gihub.org/data/renegotiation-data/. Acesso em: 26 de maio de 2023.

- Guasch, J. L. (2004). Granting and Renegotiating Infrastructure Concessions: Doing it Right. World Bank. Washington, D.C.: The World Bank

- Guasch, J. L., Laffont, J. J., & Straub, S. (2008). Renegotiation of concession contracts in Latin America: Evidence from the water and transport sectors. International Journal of Industrial Organization, 26(2), 421-442.

- Hull, J.C. Options, Futures, and Other Derivatives. Pearson/Prentice Hall, 2009

- Raiser, M.; Clarke, R.; Procee, P.; Briceno-Garmendia, C.; Kikoni, E.; J. Kizito; Vinuela, L. (2017). Back to Planning: How to Close Brazil’s Infrastructure Gap in Times of Austerity. World Bank Group. 2017.

[1] Private Participation in Infrastructure (PPI) Database. Disponível em: https://ppi.worldbank.org/en/ppi. Compreende os setores de eletricidade, gás natural, resíduos sólidos, água e saneamento, portos, ferrovias, rodovias, aeroportos e ICT.

[2] Estimações em Raiser et al (2017) apontam este setor com 50% da lacuna de investimentos no Brasil.

[3] Plano Integrado de Longo Prazo da Infraestrutura 2021-2050.

[4] Guasch, Laffont e Straub (2008) e Global Infrastructure Hub. (2022).

[5] Guash (2004).

[6] Ver em: https://www.gov.br/antt/pt-br/assuntos/rodovias/informacoes-gerais

[7] Ver em: https://participantt.antt.gov.br/Site/AudienciaPublica/VisualizarAvisoAudienciaPublica.aspx?CodigoAudiencia=518

[8] Ver Hull (2009).

[9] Engle et al (2001).

Katia Rocha é Pesquisadora do IPEA. katia.rocha@ipea.gov.br. As opiniões emitidas nesta publicação são de exclusiva e inteira responsabilidade da autora, não exprimindo, necessariamente, o ponto de vista do Ipea.